Wann ist die Verhinderungspflege steuerfrei?

Welche Voraussetzungen müssen erfüllt sein?

Sind Sie von Ihren Nachbarn oder Angehörigen schon einmal zum Thema Steuer und Verhinderungspflege befragt worden? Kein einfaches Thema.

Mit diesem Beitrag bringen wir Licht in den Steuer-Dschungel.

Sie erfahren, welche beiden Voraussetzungen erfüllt sein müssen, um die Bezahlung der Verhinderungspflege steuerfrei zu bekommen.

Eines vorweg: für den Pflegebedürftigen sind die Gelder der Verhinderungspflege grundsätzlich steuerfrei. Sie leiten diese Beträge lediglich an Dritte weiter.

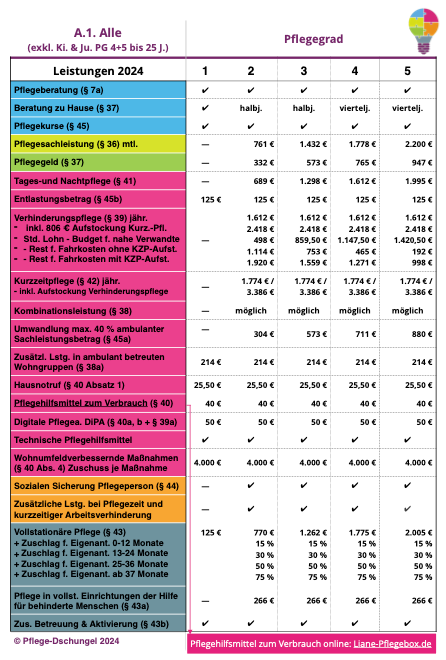

Neben der Kurzzeitpflege und dem Entlastungsbetrag zählt die Verhinderungspflege zu einer der wichtigsten Entlastungsleistungen für Pflegende Angehörige.

1. Welche Beträge sind eventuell zu versteuern?

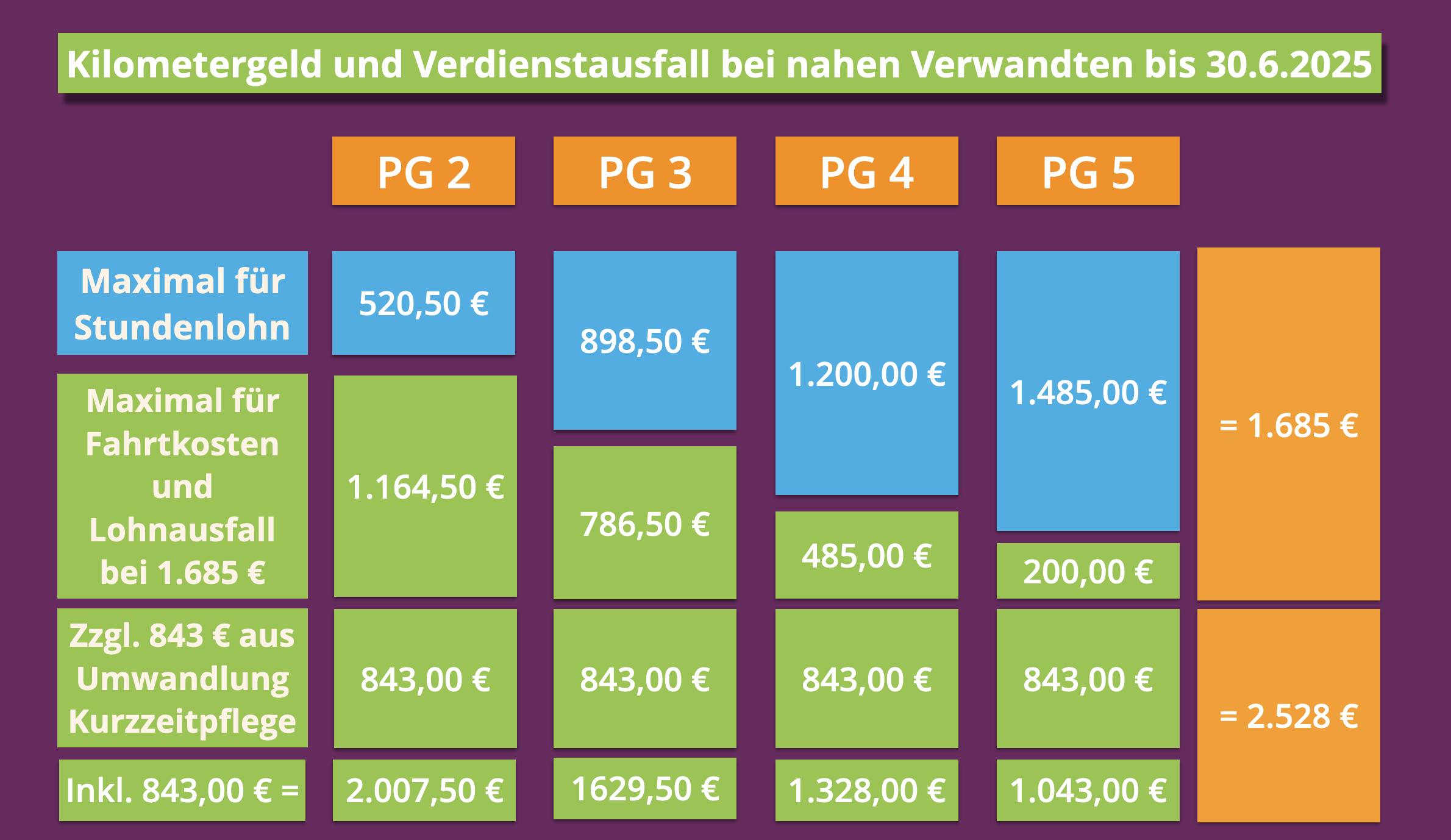

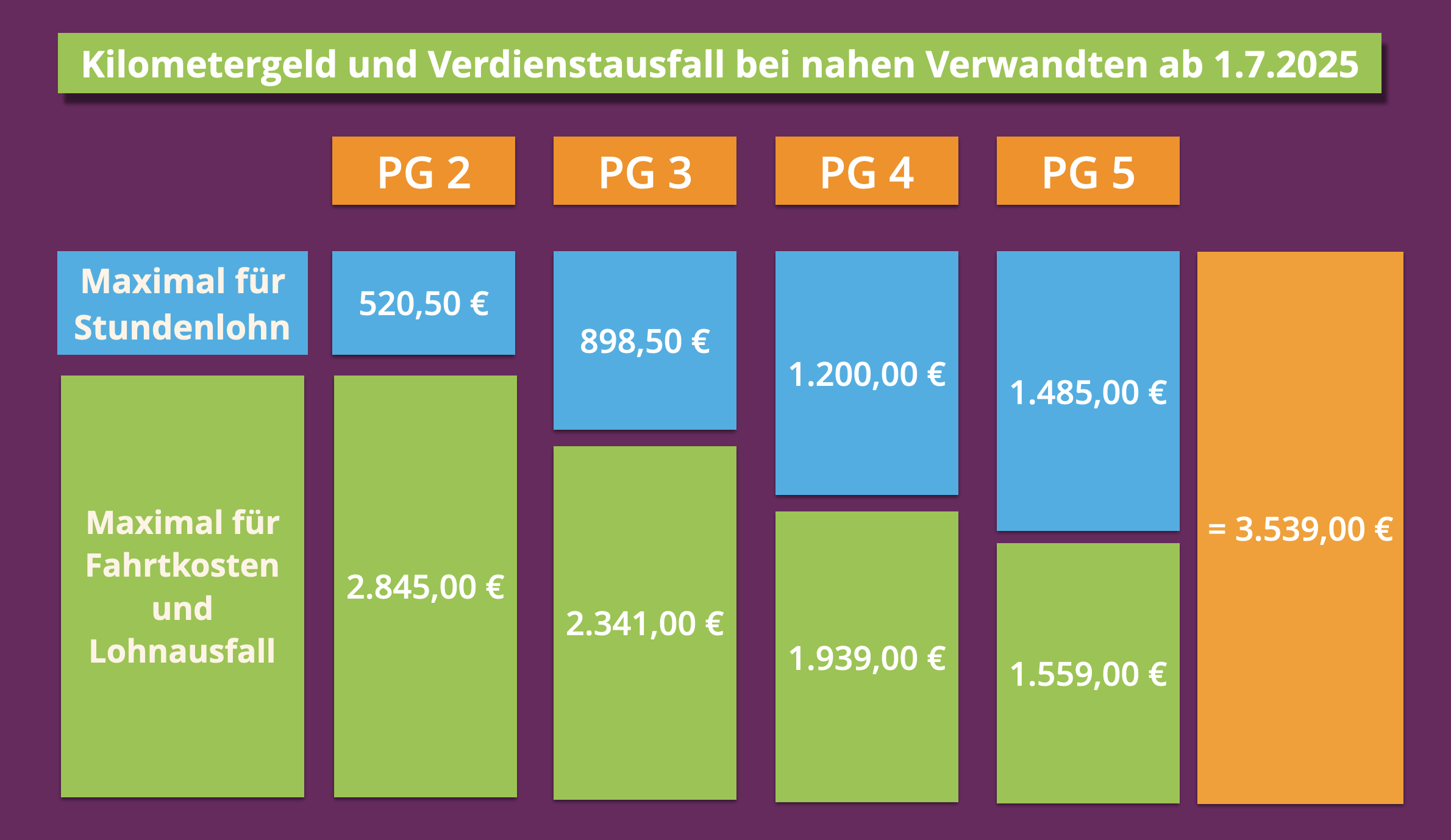

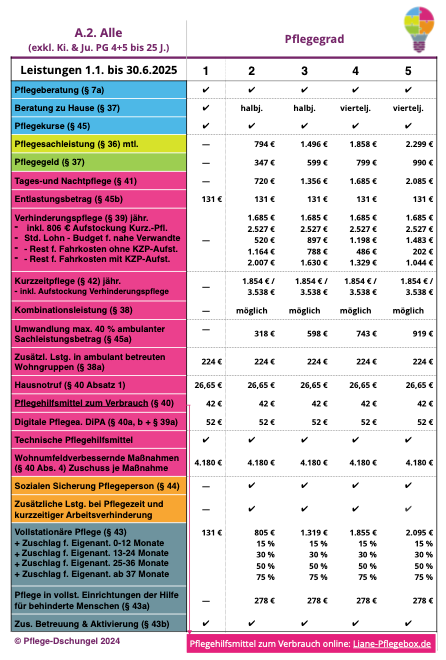

Grundsätzlich können Sie bis zum 30.6.2025 die regulären 1.685 € aus der Pflegeversicherung für die Verhinderungspflege beanspruchen. Dieser Betrag kann um maximal 843 € von der Kurzeitpflege aufgestockt werden. Wenn dieser Anteil von der Kurzzeitpflege nicht genutzt wird, stehen Ihnen insgesamt 2.528 € zu. Ab dem 1.7.2025 stehen Ihnen dann die vollen 3.539 € des Gemeinsamen Entlastungsbetrags zur Verfügung.

Diesen Betrag können Sie bei entfernten Verwandten, Nachbarn sowie Freunden und anderen Unterstützern als Stundenlohn für die Ersatzpflege bezahlen.

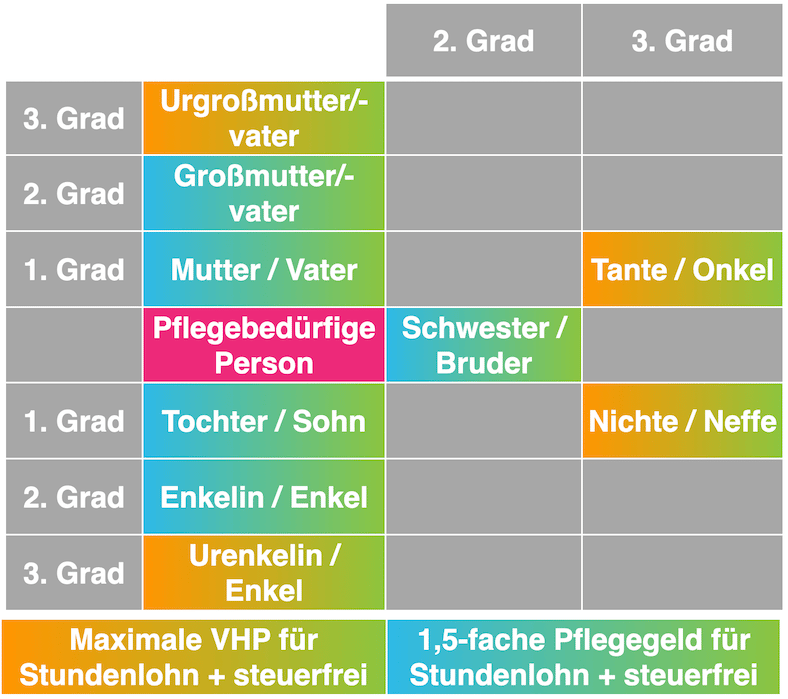

Bei Verwandten bis zum zweiten Verwandtschaftsgrad steht Ihnen dieser Betrag ebenfalls zur Verfügung. Bei dieser Unterstützergruppe ist der Betrag für den Stundenlohn jedoch begrenzt. Es kann nur höchstens das 1,5-fache (ab 1.7.2025 bis zum zweifachen) des monatlichen Pflegegeldes als Jahresbudget ausbezahlt werden.

Das jeweils verbleibende Restbudget können Sie bei den Verwandten wie folgt nutzen:

- Die Ersatzhelfer/innen können Fahrtkosten von 0,20 € je Kilometer abrechnen und/oder eventuell nachweisbare Lohnausfälle erstattet bekommen.

- Alternativ können Sie den Restbetrag für entfernte Verwandte, Nachbarn sowie Freunde nutzen.

Die nachfolgenden Tabellen zeigen den jeweiligen Höchstbetrag nach Pflegegrad für den Stundenlohn in der zweiten Spalte an. Die beiden weiteren Spalten weisen den Restbetrag aus. Einmal ohne Umwandlung der 843 € aus der Kurzzeitpflege und einmal mit diesem zusätzlichen Budget. Die zweite Tabelle zeigt die Werte ab dem 1.7.2025:

2. Wie wird Verhinderungspflege steuerrechtlich behandelt?

Zahlungen für die Verhinderungspflege sind Einnahmen und müssen in der Steuererklärung angegeben werden.

Für alle Ersatzpflegepersonen sind die Zahlungen nach dem Einkommensteuergesetz (§3 Nr. 36 EStG) als Einkünfte zu betrachten. Oft wird angenommen, dass es sich lediglich um kleine Entschädigungen für einen geringen Aufwand handelt. Diese Annahme ist falsch.

Auch fällt die Tätigkeit als Ersatzpflegeperson nicht unter den Begriff Ehrenamt. Hierzu wäre ein Beschäftigungsverhältnis mit etwa einer gemeinnützigen Organisation notwendig. Im Rahmen der auch als Übungsleiterpauschale bekannten Regelungen sind seit 1. Januar 2021 dann jährlich Einkünfte in Höhe von bis zu 3.000€ steuerfrei. Bei Interesse finden Sie dies ausführlich im Abschnitt 26 hier im Gesetz dokumentiert.

3. Nahe Angehörige müssen die Verhinderungspflege nicht versteuern.

Diese gute Botschaft steht so im oben genannten Gesetz (§3 Absatz 36 EStG). Hier ist die entsprechende Stelle zitiert:

„Einnahmen für Leistungen zu körperbezogenen Pflegemaßnahmen, pflegerischen Betreuungsmaßnahmen oder Hilfen bei der Haushaltsführung bis zur Höhe des Pflegegeldes nach § 37 des Elften Buches Sozialgesetzbuch, mindestens aber bis zur Höhe des Entlastungsbetrages nach § 45b Absatz 1 Satz 1 des Elften Buches Sozialgesetzbuch, wenn diese Leistungen von Angehörigen des Pflegebedürftigen oder von anderen Personen, die damit eine sittliche Pflicht im Sinne des § 33 Absatz 2 gegenüber dem Pflegebedürftigen erfüllen, erbracht werden. Entsprechendes gilt, wenn der Pflegebedürftige vergleichbare Leistungen aus privaten Versicherungsverträgen nach den Vorgaben des Elften Buches Sozialgesetzbuch oder nach den Beihilfevorschriften für häusliche Pflege erhält;“

Spannend ist die Frage: Wer zählt alles zu den Angehörigen? Hier machen viele Beiträge im Internet leider einen kleinen Fehler. Sie gehen von den Vorgaben bei den Regelungen zur Verhinderungspflege nach § 39 SGBX aus. Dort ist definiert, dass Angehörige bis zum 2 Grad nicht das volle Geld der Verhinderungspflege für die Bezahlung eines Stundenlohns bekommen. Hierzu zählen:

- Großeltern,

- Eltern,

- Schwiegereltern,

- Stiefeltern,

- Ehegatten,

- Partner einer eheähnlichen oder einer lebenspartnerschaftsähnlichen Gemeinschaft

- Lebenspartner,

- Geschwister,

- Kinder,

- Adoptiv- oder Pflegekinder,

- die Kinder, Adoptiv- oder Pflegekinder des Ehegatten oder Lebenspartners,

- Schwiegerkinder,

- Enkelkinder,

- Schwägerinnen und Schwager.

Die Tante, der Onkel sowie die Nichte und der Neffe – gelten danach nicht als nahe Angehörige. Sie können das Budget der Verhinderungspflege vollständig mit dem Stundenlohn ausschöpfen.

Im Umkehrschluss wird davon ausgegangen, dass diese dann auch den Betrag eventuell verteuern müssen. Zumindest dann, wenn keine sittliche Verpflichtung besteht – dazu später mehr.

Steuerrechtlich ist diese Einschränkung aber falsch.

Die steuerfreie Verhinderungspflege wird nach § 15 der Abgabenordnung auch den Verwandten bis zum 3. Verwandtschaftsgrad gewährt.

Also kommen Tanten und Onkels sowie Nichten und Neffen ebenfalls automatisch in den Genuss der Steuerfreiheit.

Hier die komplette Auflistung der Personenkreis:

(1) Angehörige sind:

1. der Verlobte,

2. der Ehegatte oder Lebenspartner,

3. Verwandte und Verschwägerte gerader Linie,

4. Geschwister,

5. Kinder der Geschwister,

6. Ehegatten oder Lebenspartner der Geschwister und Geschwister der Ehegatten oder Lebenspartner,

7. Geschwister der Eltern,

8. Personen, die durch ein auf längere Dauer angelegtes Pflegeverhältnis mit häuslicher Gemeinschaft wie Eltern und Kind miteinander verbunden sind (Pflegeeltern und Pflegekinder).

(2) Angehörige sind die in Absatz 1 aufgeführten Personen auch dann, wenn

1. in den Fällen der Nummern 2, 3 und 6 die die Beziehung begründende Ehe oder Lebenspartnerschaft nicht mehr besteht;

2. in den Fällen der Nummern 3 bis 7 die Verwandtschaft oder Schwägerschaft durch Annahme als Kind erloschen ist;

3. im Fall der Nummer 8 die häusliche Gemeinschaft nicht mehr besteht, sofern die Personen weiterhin wie Eltern und Kind miteinander verbunden sind.

Für die nahe Verwandtschaft ist die Steuerfreiheit also direkt im Gesetz geregelt. Wie sieht das aber für entfernte Verwandte (ab 4. Verwandtschaftsgrad) und sonstige Ersatzpflegepersonen aus?

4. Verhinderungspflege steuerfrei mit einer „sittlichen Verpflichtung“.

Für die Personen, die nicht zum Kreis der Verwandten 3. Grades gehören, gilt grundsätzlich, dass die Einkünfte ganz normal verteuert werden müssen. Es sei den, sie erfüllen diese Aufgabe aus der Motivation einer „sittlichen Verpflichtung heraus. Diese Regelung ist in der zweiten Passage des schon weiter oben zitierten Gesetzestextes beschrieben:

„Einnahmen für Leistungen zu körperbezogenen Pflegemaßnahmen, pflegerischen Betreuungsmaßnahmen oder Hilfen bei der Haushaltsführung bis zur Höhe des Pflegegeldes nach § 37 des Elften Buches Sozialgesetzbuch, mindestens aber bis zur Höhe des Entlastungsbetrages nach § 45b Absatz 1 Satz 1 des Elften Buches Sozialgesetzbuch, wenn diese Leistungen von Angehörigen des Pflegebedürftigen oder von anderen Personen, die damit eine sittliche Pflicht im Sinne des § 33 Absatz 2 gegenüber dem Pflegebedürftigen erfüllen, erbracht werden. Entsprechendes gilt, wenn der Pflegebedürftige vergleichbare Leistungen aus privaten Versicherungsverträgen nach den Vorgaben des Elften Buches Sozialgesetzbuch oder nach den Beihilfevorschriften für häusliche Pflege erhält;“

Wie der Wissenschaftliche Dienst des Deutschen Bundestages in der Sachstandklärung (die Ausarbeitung „Einkommensteuerliche Behandlung der weitergeleiteten Zahlungen für Verhinderungspflege“ kann hier als PDF heruntergeladen werden.

Eine solche sittliche Pflicht kann regelmäßig angenommen werden, wenn die Pflegeperson nur für einen Pflegebedürftigen tätig wird.

Es wird „regelmäßig“ die Steuerfreiheit angenommen, wenn nur für eine Person die Ersatzpflege durchgeführt wird. Kann dann „unregelmäßig“ angenommen werden, dass die Steuerfreiheit auch möglich ist, wenn zwei oder drei Personen in der Obhut einer Ersatzpflegeperson stehen?

Da im Zweifelsfall der oder die Finanzbeamter/in über den Einzelfall entscheidet, sollte eine entsprechende Kommentierung mit der Steuererklärung abgegeben werden.

5. Wie viel Geld kann jährlich für die Verhinderungspflege steuerfrei bezahlt werden?

Eine Begrenzung der steuerfreien Verhinderungspflege im Sinne der Steuergerechtigkeit wurde mit einer flexiblen Obergrenze festgelegt. Diese orientiert sich an den Regelungen für das steuerfreie Pflegegeld.

Der steuerfreie Betrag ist maximal auf die Summe des jährlichen Pflegegeldes des individuellen Pflegegrades limitiert.

6. Wie viel Geld ist bei mehreren Pflegebedürftigen steuerfrei?

Theoretisch könnte mit der sittlichen Verpflichtung und/oder dem direkten Verwandtschaftsverhältnis bis zum Grad 3 mehrere Höchstgrenzen des Steuerfreibetrages sich addieren. Haben etwa beide Senioren den Pflegegrad 5, kämmen für die nicht als Pflegeperson eingetragenen Neffen oder Nichte insgesamt 21.624 € zusammen. Mir sind hierzu keine Fälle bekanntgeworden und so kann nur spekuliert werden, wie das Finanzamt reagieren würde. Ich schließe mich meiner Bekannten Bea aus Berlin vom Blog „ganz SCHÖN laut“ an. Diese vermutet, dass wohl der jeweils höhere Freibetrag bei mehreren betreuten Pflegebedürftigen nur einmal zur Anwendung kommt.

Konkret sollte solch ein Fall und bei allen anderen Unklarheiten der oder Sie Steuerberater/in für rechtssichere Klärung sorgen.

7. Steuerfreie Verhinderungspflege in der Steuererklärung angeben.

Als letztes Thema bleibt noch die Frage, wie und wo die Einkünfte aus der Verhinderungspflege bei der Steuererklärung eingetragen werden.

Die schon ober erwähnte Sachstandklärung „Einkommensteuerliche Behandlung der weitergeleiteten Zahlungen für Verhinderungspflege“ ist da für die Praxis ein wenig hilfreich. Sie empfiehlt drei der sieben Möglichkeiten: mögliche Einkunftsarten Einkünfte aus Gewerbebetrieb, Einkünfte aus nichtselbständiger Arbeit und sonstige Einkünfte im Sinne des § 22 EStG.

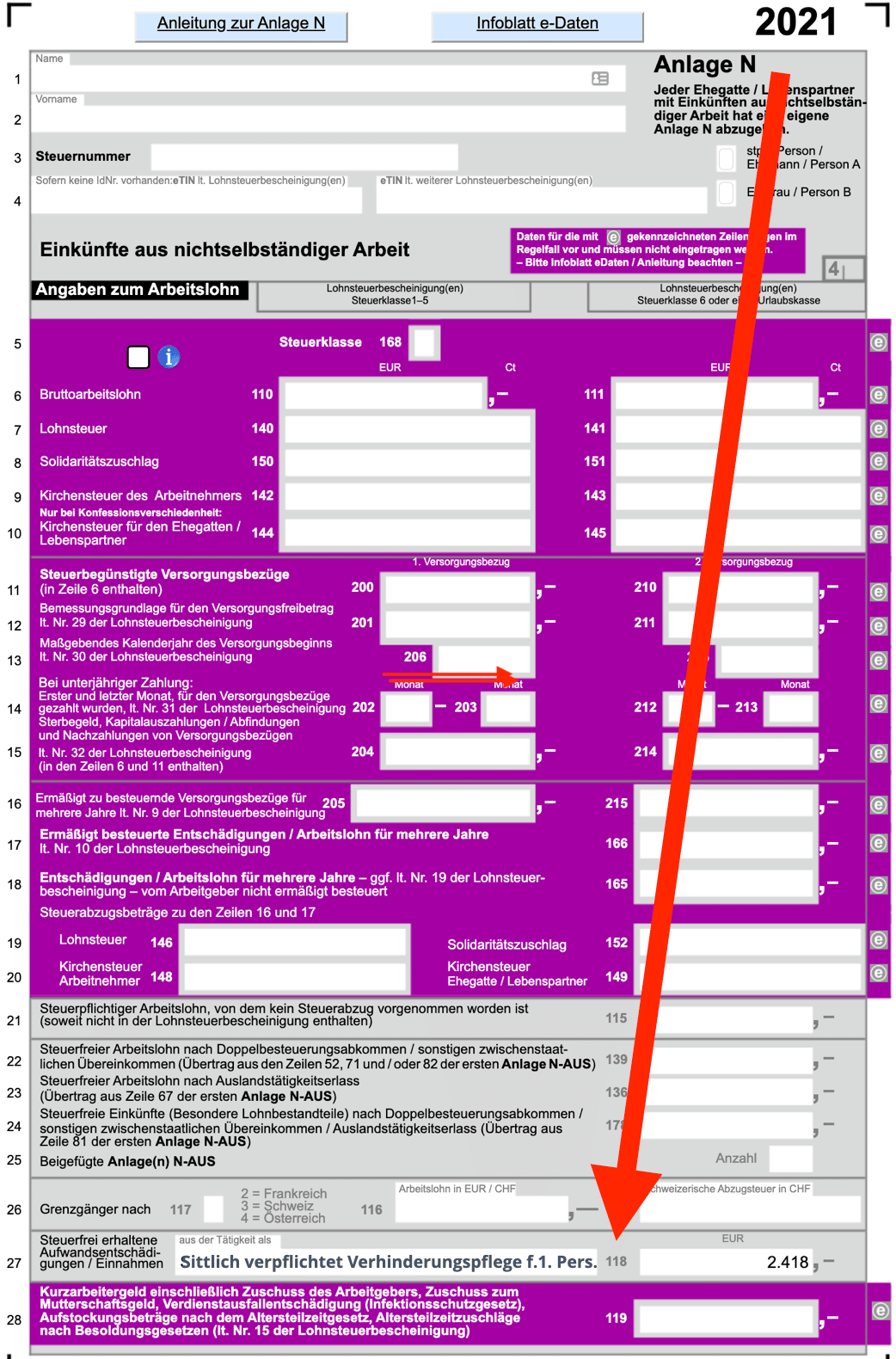

Wenn Ihr/e Steuerberater/in nichts anderes vorschlägt, sollten Sie den Betrag in der Anlage N (Einkünfte aus nichtselbständiger Arbeit eintragen. Dort finden Sie das Feld „Steuerfrei erhaltene Aufwandsentschädigungen / Einnahmen“. Wie in dem Bild dargestellt, sollten Sie dem Finanzamt schildern, wofür Sie den Betrag bekommen haben.

8. Häufige Fragen zur Versteuerung der Verhinderungspflege

Wo wird die steuerfreie Verhinderungspflege in der Steuererklärung eingetragen?

Sie sollten den Betrag in der Anlage N (Einkünfte aus nichtselbständiger Arbeit eintragen. Dort finden Sie das Feld „Steuerfrei erhaltene Aufwandsentschädigungen / Einnahmen.“

Ist stundenweise Verhinderungspflege steuerpflichtig?

Das Steuergesetz macht keinen Unterschied zwischen der tageweisen und der stundenweisen Verhinderungspflege.

Was versteht man unter „Sittliche Verpflichtung“?

Wenn die Verhinderungspflege aus einem engen persönlichen Verhältnis (z.B. langjährige Nachbarschaft oder Freundschaft) heraus erfolgt, spricht man von einer sittlichen Verpflichtung. Die Motivation ist nicht durch den Geldwerber geprägt. In der Regel wird nur bei einer Person die Ersatzpflege erbracht.

Müssen Einnahmen für die Ersatzpflege in der Steuererklärung angegeben werden?

Ja, das regelt der Paragraf §3 Nr. 36 EStG des Einkommensteuergesetzes.

Zählt Verhinderungspflege als Einkommen?

Ja. Im Gegensatz zu Aufwandsentschädigungen für ehrenamtliche Tätigkeiten sind Zahlungen als Einkünfte anzugeben.

Müssen Pflegebedürftige die Verhinderungspflege versteuern?

Nein. Diese reichen die Mittel für die Ersatzpflege ja nur an die Ersatzpflegeperson weiter.

Download nur für 2024

Download 2025 bis 2027

Pflege-Dschungel

TEUS – Transparenz und Erleichterung im Umgang mit der Sozialgesetzgebung UG haftungsbeschränkt

Friedrich Karl Straße 90

28205 Bremen

Verantwortlich

Autor beim Pflege-Dschungel